リスク管理システム

リスク管理システムの概要

リスク管理システムは、金融機関が直面するさまざまなリスク(信用リスク、市場リスク、オペレーショナルリスク、流動性リスクなど)を統合的に管理し、リスクを定量的に計測するためのシステムです。このシステムにより、リスク管理の効率性と正確性が向上します。

個別システムの製品・サービス一覧

信用リスク管理システム

信用リスク管理システムは、与信先企業の財務状況の悪化などによって資産価値が損失を被るリスク(信用リスク)を計量化するためのシステムです。このシステムにより、金融機関は信用リスクを定量的に把握し、リスク管理を強化できます。

外部格付データ

外部格付データは、外部格付機関や企業信用調査機関が提供する、企業に対する格付やスコアリングモデルなどのデータです。このデータは、各企業に対する信用格付の付与や、信用リスクのモデル構築に利用されます。金融機関は、これらのデータを用いて信用リスクの評価を行います。

パラメータ算定システム

パラメータ算定システムは、信用リスクVaR(Value at Risk)の算出に必要な各種パラメータ(デフォルト確率(PD)、信用リスク・エクスポージャー(EAD)、デフォルト時損失率(LGD))を算定するシステムです。これにより、信用リスクの正確な計測が可能になります。

信用リスク計量システム

信用リスク計量システムでは、PD、EAD、LGDを基に、業種相関などを考慮し、モンテカルロ法などを用いて信用リスクVaRを計測します。このシステムにより、信用リスクに対する資本の適切な配分やリスク管理が強化されます。

市場リスク管理・ALMシステム

市場リスク管理・ALMシステムは、預貸系取引や市場系取引における金利、為替、価格変動による市場リスクを統合的に計測するシステムです。このシステムは、銀行勘定や有価証券の価値変動リスクを管理し、資産負債管理(ALM:Asset Liability Management)に役立てられます。

市場リスク管理システム

市場リスク管理・ALMシステムは、預貸系取引や市場系取引における金利、為替、価格変動による市場リスクを統合的に計測するシステムです。このシステムは、銀行勘定や有価証券の価値変動リスクを管理し、資産負債管理(ALM:Asset Liability Management)に役立てられます。

ALMシステム

ALMシステム(Asset Liability Managementシステム)は、預金や融資といった預貸系取引における資産と負債を総合的に管理するシステムです。このシステムは、ギャップ分析、期間損益分析、時価評価分析(時価開示対応など)を実施し、金融機関が資産と負債のバランスを効率的に管理できるようサポートします。

流動性リスク管理システム

流動性リスク管理システムは、金融機関の流動性リスクを管理するシステムです。流動性リスクとは、急激な外部環境の変動によって必要な資金を確保できなくなる、または不利な条件での資金調達を強いられるリスクを指します。このシステムにより、金融機関は資金の流動性を予測し、適切なリスク管理が可能になります。

オペレーショナルリスク管理システム

オペレーショナルリスク管理システムは、金融機関のオペレーショナルリスクを計量化し、管理するためのシステムです。オペレーショナルリスクとは、誤った事務処理、内部不正、システム障害などによって発生する損失のリスクを指します。このシステムを用いることで、リスクの早期発見と対策を支援します。

リスク管理システムの製品・サービス一覧

portfolio EX

ポートフォリオEXは、日経金融工学研究所が開発したポートフォリオの信用リスク量(信用VaR)を計測するプロダクトです。20年以上の実績を持つ「ポートフォリオEX」は改良を重ね、今では多くの法人様にご使用いただいています。企業資産価値変動方式を用いたリスク計測、モンテカルロシミュレーションを用いた損失...

事務リスク管理システム

金融機関を取り巻く環境と制度対応につきましては、オペレーショナルリスク関連の制度や規制が、グローバル化とともに当局がより一層強化する方向と認識しています。事務リスク管理システムは、事務リスク管理の堅確化と事務品質向上および業務プロセスの改善を支援する事務リスク管理ソリューションです。事務リスク管理シ...

SAS リスク管理 予想信用損失(ECL)

予想信用損失に関する会計基準を、確信を持って効率的に満たすことができます。予想信用損失(ECL)に関する会計基準(CECLおよびIFRS9)は引当金プロセスに多大な複雑性を追加するため、金融機関は重要な課題に直面しています。SASは、ECLのプロセス全体を大幅に短縮された時間枠で実行することができる...

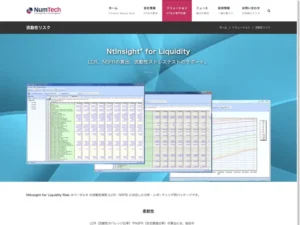

NtInsight for Liquidity

NtInsight for Liquidity Risk はバーゼルⅢ の流動性規制 (LCR・NSFR) に対応した分析・レポーティング用パッケージです。LCR(流動性カバレッジ比率)やNSFR(安定調達比率)の算出には、独自のIndicator(指標計算)機能を用いることにより、流動性規制の掛目...

Quality Master

企業レファレンスデータのクレンジング作業により、金融リスク管理を補完するサービスです。金融機関においては制度対応のため、投融資先・有価証券にかかる企業・銘柄の属性データ(レファレンスデータ)を正しく保持する必要性が高まっています。本サービスはそのニーズに応え、業務高度化と運用コスト低減に寄与します。

Global Rating Master

金融機関において、投融資先や有価証券にかかる複数機関の外部格付けを正しく参照する必要性が高まっています。そうした金融リスク管理のニーズに応えるため、複数格付機関のデータベースを一元的に参照することを可能にしたプラットフォームサービスです。日次ベースでの参照もできるなど、豊富なサービスを提供します。

事業法人データベース

全国の参加金融機関より、事業法人貸出先にかかる財務情報、属性情報、信用情報などを月次で収集し、共同データベースとして運営しております。財務情報は金融機関が保有する決算書情報から構成されており、聞き取り調査等に拠らない本来の数値を入力値としているほか、延滞情報・債務者区分情報の収集を通じて、法的倒産よ...

債券格付データサービス

R&Iの膨大な格付情報のデータ配信サービスです。毎日更新されるR&Iの格付データをVAN業者もしくは情報ベンダー経由で取得していただくことができます。格付は、債券売買をされる銀行、証券、運用会社等の機関投資家の皆様にとっては、投資戦略の決定や信用リスク管理などに不可欠な情報です。膨大な債券の属性情報...