アンチマネーローンダリング関連システム

アンチマネーローンダリング関連システムの概要

AMLシステムは、反社会的勢力やテロリストによる資金洗浄、口座開設、テロ資金供与、犯罪・詐欺などに関わる取引を検知し、防止するためのシステムです。これにより、金融機関は不正取引の監視と防止を実現します。

アンチマネーローンダリング関連システム 解説ページ

アンチマネーローンダリング関連システムの解説は、以下のページを参照ください。

個別システムの製品・サービス一覧

アンチマネーローンダリングシステム

アンチマネーローンダリングシステムは、金融機関がマネーロンダリングやテロ資金供与を未然に防止するためのソリューションです。このシステムは、リスクベースのモニタリング、フィルタリング、スクリーニング機能を提供し、疑わしい取引を迅速に検出し報告します。また、AML規制への適合を支援します。

本人確認・KYCシステム

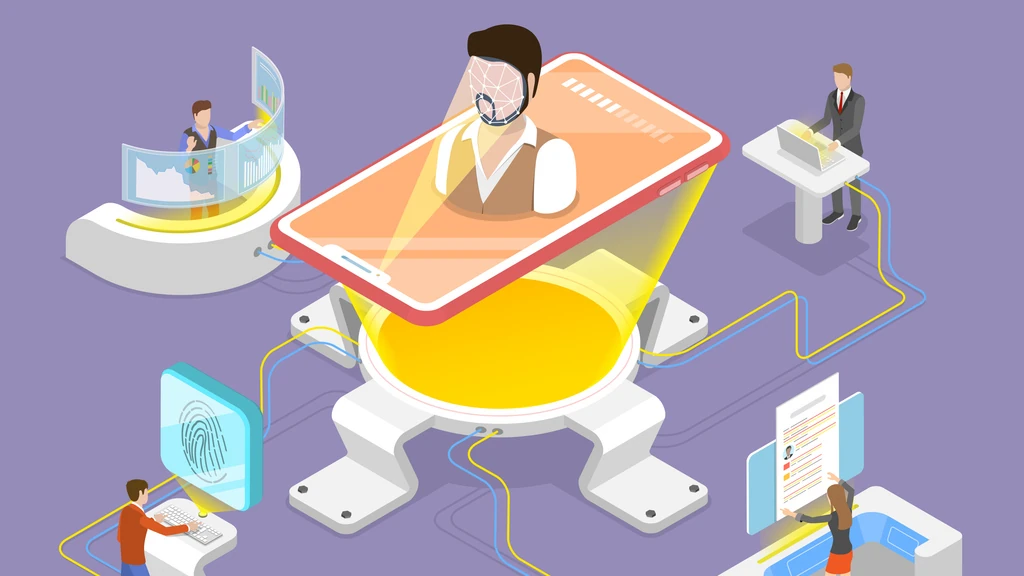

本人確認・KYCシステムは、オンラインで迅速かつ安全な本人確認と顧客管理を支援するシステムです。スマートフォンやウェブを通じて本人確認書類やマイナンバーカードを利用し、AIや公的個人認証を活用して自動的に本人確認を行います。このシステムは、不正防止と規制遵守を確実にし、金融機関での口座開設や契約手続きのKYCプロセスを効率化します。

継続的顧客管理システム

継続的顧客管理システムは、AML/CFT対策における継続的な顧客管理を支援するソリューションです。本人確認、リスク評価、データベースの更新、再確認手続きなどを効率的に行い、顧客情報の追跡と更新をサポートします。これにより、ダイレクトメールの発送やオンライン手続きを通じて、業務負担が軽減されます。

不正取引対策システム

不正取引対策システムは、フィッシング詐欺やMITB(中間者攻撃)による不正送金や、インターネットバンキングを介した不正取引を検知し、抑止するためのシステムです。このシステムにより、オンライン取引の安全性が向上します。

アンチマネーローンダリング関連システムの製品・サービス一覧

鉄壁PACK for フィッシング

フィッシングは、個人情報漏洩や金融機関不正送金に伴う損害賠償・補償問題、クレジットカード不正利用によるチャージバック被害、また、それらに起因するブランド毀損やレピュテーション被害など、運用者にとっても対策は必須といえます。手口も年々高度化・巧妙化しており、全方位的な対策が必要となっております。

本人確認ソリューション

日本の金融機関はFATF対日審査に基づく今後の対応として、2024年3月までに金融庁のマネー・ロンダリング対策ガイドラインへの完全対応が求められています。この中では、顧客のリスク格付けにあった定期的な再本人確認も必要であり、実効性のある本人確認業務の一層の強化が必要です。一方、本人確認にかかる業務負...

Digital KYC:オンライン本人確認(eKYC)

スマートフォンなどを用いてオンラインで迅速かつ安全に本人確認(eKYC)を行うサービスです。厳密な本人確認を要する金融機関をはじめ、多種多様な事業者様のセキュアな本人確認を実現します。

SaAT Netizen

サート・ネチズンは、オンラインサービス事業者様から顧客へ配布することで、顧客のパソコンを保護するセキュリティソフトです。 オンラインサービス事業者様にとって、顧客のパソコンにおける不正送金や情報漏えい等リスクに対して、どのような対策できるかが重要な課題になっています。 サート・ネチズンはオンラインサ...

継続的顧客管理サポートサービス

全顧客について顧客リスク評価を実施し、かつ、リスクに応じた頻度により更新した顧客情報により、顧客リスク評価の見直しを行った上、リスクに応じたリスク低減措置の実施が求められている継続的顧客管理は、大きな負担となります。継続的顧客管理業務の実績とコンタクトセンター運営に強みのあるTMJなら貴社に応じたシ...

オンライン本⼈確認アプリ

PC/スマホ、対面/非対面を問わず、さまざまな経路からTOPPANのオンライン本人確認アプリに誘導し、マイナンバーカードの読み取りを促します。読み取りには、スマートフォンに搭載されているNFCを利用。スマートフォンにマイナンバーカードをかざすことで、TOPPANのJPKIプラットフォームと連携し、簡...

証明書類Web取得サービス

銀行の口座開設や各種カード・ローンの申し込み、保険商品の申し込み等、契約時・サービス提供時に本人確認が必要となる業務においてご利用いただくことができます。本人確認書類以外にも各種書類の取得にご利用いただけます。マイナンバーの取得についてもご相談ください。このたび、証明書類Web取得サービスにおいて、...

継続的顧客管理 汎用サービス

アンチマネーロンダリング対応BPO業務のトータルサポート。リスクベースでのマネーロンダリングおよびテロ資金供与・拡散金融対策として、厳格な継続的顧客管理が必要となっています。顧客管理を効率的・安定的に継続するのは容易ではなく、高度な業務設計ノウハウや専任スタッフが必要です。